海外FXの税金計算ツール(シミュレーション)

| 給与額 | 0円 |

|---|---|

| 給与所得 | 0円 |

| 海外FXの所得 | 0円 |

| 合計所得額 | 0円 |

| 社会保険料 | 円 |

| 控除額 | 0円 |

| 控除後の所得額 | 0円 |

| 手取り収入 | 0円 |

| ふるさと納税可能額 | 0円 |

| 所得税(給料含む) | 住民税(給料含む) | ||

|---|---|---|---|

| 0円 | 0円 | ||

| (その内,海外FXのみの所得税 | 0円 | (その内,海外FXのみの住民税 | 0円 |

| 給与額 |

|---|

| 0円 |

| 給与所得 |

| 0円 |

| 海外FXの所得 |

| 0円 |

| 合計所得額 |

| 0円 |

| 社会保険料 |

| 円 |

| 控除額 |

| 0円 |

| 控除後の所得額 |

| 0円 |

| 手取り収入 |

| 0円 |

| ふるさと納税可能額 |

| 0円 |

| 所得税(給料含む) | 住民税(給料含む) | ||

|---|---|---|---|

| 0円 | 0円 | ||

| (その内,海外FXのみの所得税 | 0円 | (その内,海外FXのみの住民税 | 0円 |

| 所得税(給料含む) | 住民税(給料含む) | ||

|---|---|---|---|

| 0円 | 0円 | ||

| (その内,海外FXのみの所得税 | 0円 | (その内,海外FXのみの住民税 | 0円 |

海外FXの税金計算方法

海外FXの税金計算方法を解説していきます。

1.海外FXの損益はMT4の年間取引報告書をダウンロードする

2.海外FXの利益から経費を引いて所得金額を計算する

3.源泉徴収票は給与所得控除後の金額が所得金額になる

4.給与所得と海外FXの所得を合算する

5.所得から所得控除になるものを引く

6.税課税所得から所得税を計算する

7.税額控除を引く

海外FXの損益はMT4の年間取引報告書をダウンロードする

海外FXの利益の計算は、MT4の年間取引報告書をダウンロードすることで自動的に計算された報告書が出てきます。

MT4の年間取引報告書のダウンロード方法を紹介します。

MT4 → ターミナルウィンドウ → 口座履歴

MT4を開いて、「ターミナルウィンドウ」から「口座履歴」をクリックしましょう。

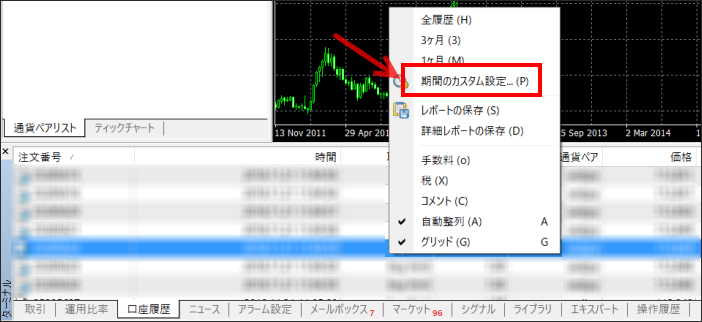

ターミナルウィンドウ右クリック → 期間のカスタム設定

ターミナルウィンドウ内で「右クリック」して「期間のカスタム設定」をクリックします。

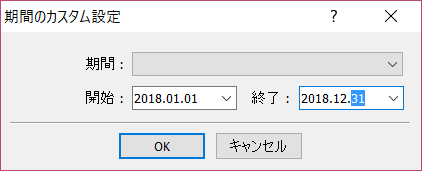

期間を1月1日~12月31日設定

期間を「1月1日~12月31日」で設定してOKをクリックしましょう。

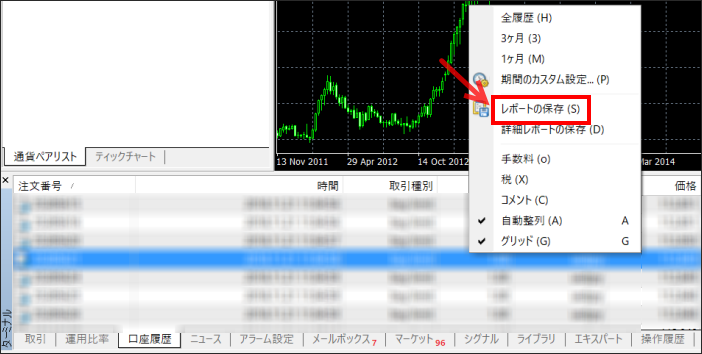

ターミナルウィンドウ内で右クリック → レポートの保存

ターミナルウィンドウ内で「右クリック」して「レポートの保存」をクリックします。

印刷してデータを保存

年間取引報告書が発行されるので、印刷してデータで保存しましょう。

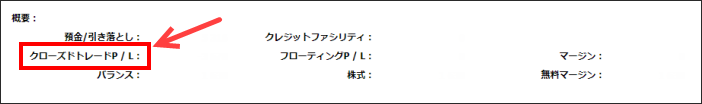

クローズトレードP/Lが確定損益

1年のトレード損益はクローズドトレードP/L(Closed Trade P/L)で表示されています。

これが年間の「確定損益」となります。

これを元に確定申告に使います。

損失額は自己資金の範囲までとなるので、手計算をし直すかMT4年間取引報告書をボーナス抜きで計算するツールなどを使って損益計算をしてください。

口座ごとにダウンロードする必要があるため、複数口座でトレードしている人や、複数業者でトレードしている人は1つずつ準備する必要があります。

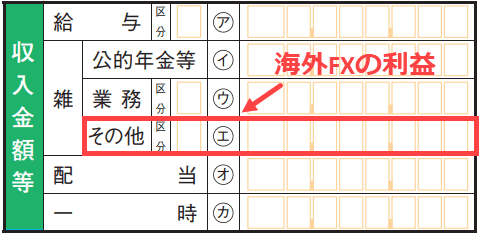

海外FXの利益は収入金額等の雑 その他に記入する

海外FXの利益は確定申告書の「収入金額等」の「雑 その他」の箇所に記入します。

海外FXの利益から経費を引いて所得金額を計算する

海外FXの利益が計算できたら、次は経費になるものを引いて所得金額を計算しましょう。

経費になるものはレシートや請求書などの記録が必要になるので、レシートなどは必ず保管しておきましょう。

・パソコン・スマホ購入費(目安:購入費の10%~20%)

・パソコン・スマホ通信費(目安:通信費の10%~20%)

・EA購入費やVPSの月額費用(目安:購入費の100%)

・海外FXのための本や勉強会、セミナー費用(目安:費用の100%)

・勉強会、セミナーの交通費(目安:交通費の100%)

・電気代(目安:電気代の5%~10%)

・家賃(目安:購入費の5%~15%)

・外食費(目安:外食費の100% 金額や状況による)

・消耗品費(目安:購入費の100% 購入するものにより按分)

・お中元・お歳暮(目安:購入費の100%)

サラリーマンなど兼業トレーダーの場合、経費は全てが100%計上できる訳ではなく、海外FXに費やした割合(按分)によって違います。

パソコンやスマホの購入費や通信費はプライベートでも利用できるため、購入費や通信費の10%~20%ほどが計上可能です。

自動売買EAの購入費やVPSの月額費用などは海外FXトレードでしか利用できないので、100%計上できます。

家賃や電気代なども部分的に経費計上できるので、それなりに計算をするとかなりの金額になると思います。

経費に関しては節税のページで詳しく紹介しているので参考にしてください。

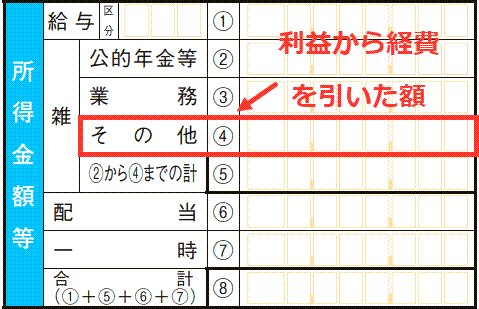

海外FXの所得は所得金額等の雑 その他に記入する

利益から経費を引いた所得は、確定申告書の「所得金額等の雑 その他」の箇所に記入します。

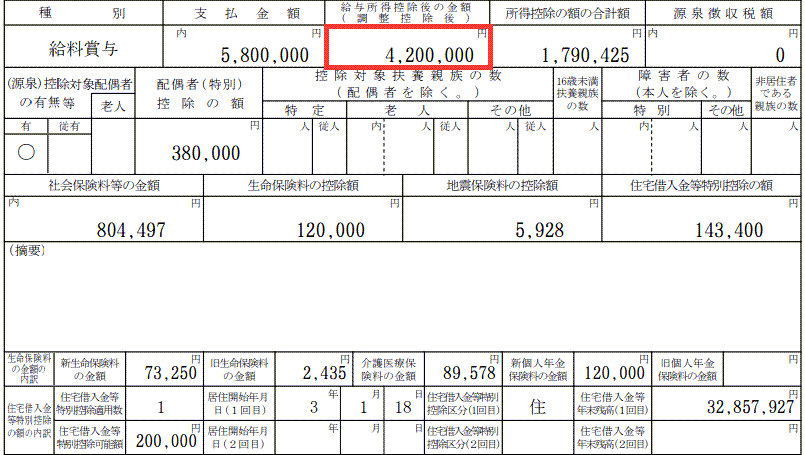

源泉徴収票は給与所得控除後の金額が所得金額になる

サラリーマンなど給与所得者は年末にもらえる源泉徴収票を基に給与所得を計算します。

「支払金額」が確定申告書の収入金額等になり、「給与所得控除後の金額」が確定申告書の所得金額等になります。

手計算する場合は、「支払金額」から「給与所得控除」を引いた額が給与所得控除後の金額となります。

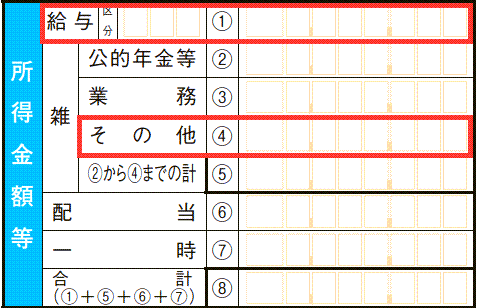

給与所得と海外FXの所得を合算する

上で計算した源泉徴収票の給与所得控除後の金額」と海外FXの所得を合算します。

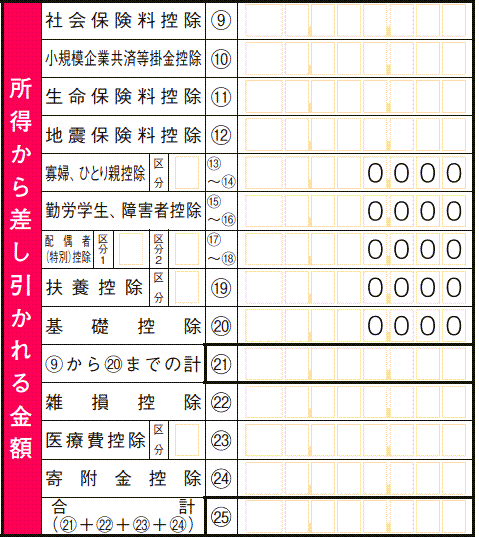

所得から所得控除になるものを引く

・社会保険料控除

・小規模企業共済等掛金控除 個人事業主または経営者

・生命保険料控除

・地震保険料控除

・寡婦、ひとり親控除 夫と離婚等をした女性

・勤労学生、障碍者控除 アルバイト収入のある学生など

・配偶者控除

・扶養控除

・基礎控除 全員が48万円の控除がある

・雑損控除 災害や盗難などにあった場合

・医療費控除 医療費負担が10万円または所得の5%を超えた場合

・寄付金控除 ふるさと納税をした場合など

参照①:所得金額から差し引かれる金額(所得控除) 国税庁

参照②:個人住民税 東京主税局

続いて所得から所得控除になるものを引いていきます。

生命保険料控除や寄付金控除など、ふやすことができる控除もあるので、控除額を増やして所得を減らすようにしましょう。

所得控除はたくさんあるので、抜粋して解説します。

小規模企業共済等掛金控除

小規模企業共済は「経営者の退職金制度」とも呼ばれる共済制度で、将来の退職金を貯めることができ、税制メリットがあります。

最大で年間84万円を全て所得控除できるので、個人事業主や経営者におすすめです。

給与所得者(サラリーマンやパート、アルバイト)の方は加入できないので、個人事業主の方は加入しておきましょう。

生命保険料控除

| 所得税 | 住民税 | |

|---|---|---|

| 生命保険 | 4万円 | 2.8万円 |

| 介護保険 | 4万円 | 2.8万円 |

| 個人年金保険 | 4万円 | 2.8万円 |

| 合計 | 12万円 | 7円 |

生命保険や介護保険、個人年金保険に加入することで、年間最大所得税12万円、住民税7万円の控除があります。

生命保険に入っている人は多いと思いますが、個人年金に入っていない人が多いと思うので、ぜひ個人年金も加入しておくと良いでしょう。

介護保険も入っておくと年間の控除が増えるのでおすすめです。

住民税の控除は各2.8万円の控除となりますが、上限は7万円となっています。

地震保険料控除

地震保険料控除は最大5万円までが全額控除となります。

地震保険は掛け捨てなので節税目的では利用しませんが、加入している場合は必ず計上しましょう。

医療費控除

医療費控除は自己負担額が「最大10万円以下で所得の5%」が条件となり10万円を超えた場合は医療費控除として計上することが可能です。

医療費がかかった年などは控除できる可能性があるので、一度見直してみましょう。

薬局で購入した薬等も控除可能ですが、医療でないもの(サプリメントなど)や予防(インフルエンザの予防接種など)は対象外です。

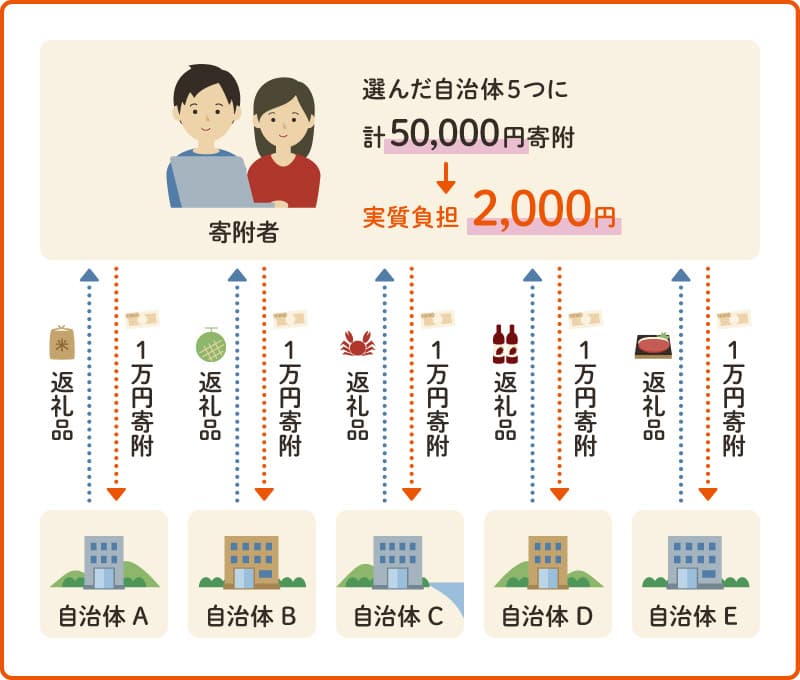

寄付金控除

寄附金控除は「ふるさと納税」も含まれ、ふるさと納税は「実質2000円」の負担で各市区町村の返礼品を受け取ることができます。

最初に寄付のお金を振込みますが、翌年に所得税・住民税が引かれることで節税となります。

所得や家族構成によって変わり、計算がかなり複雑なので、専門サイトで使える金額を調べてみましょう。

ふるさと納税の寄付上限額の例

年収300万円:寄付上限額29,000円(子供2人、共働き)

年収500万円:寄付上限額63,000円(子供2人、共働き)

年収800万円:寄付上限額132,000円(子供2人、共働き)

寄付する時は自己資金での負担になるため、ポイントを利用して購入すると負担が少なくなります。

楽天ふるさと納税で「楽天ポイント」を使えば、実際にお金お持ちださずにふるさと納税ができます。

ポイントサイトなどを使えば2,000円の自己負担以上のポイントをもらえる可能性もあるので、実質負担ほぼ0で返礼品がもらえます。

控除についても節税のページで詳しく紹介しているので参考にしてください。

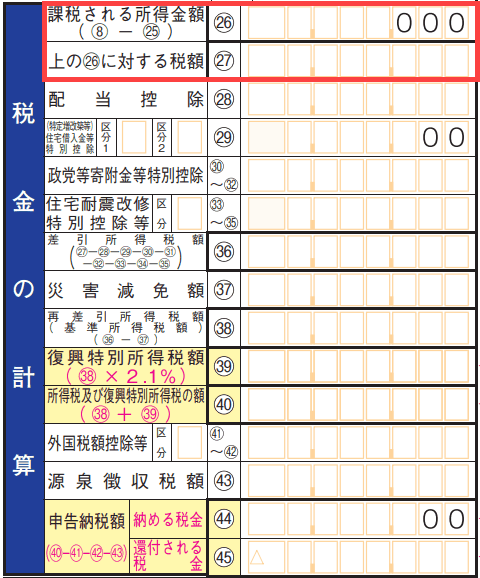

課税所得から所得税を計算する

所得から控除を引いて「課税所得」を計算したら、所得税率をかけて所得税を計算していきます。

所得金額と所得税率

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超~ | 45% | 4,796,000円 |

参照:国税庁 所得税の税率、東京都主税局 個人住民税

所得税(5%~45%)・住民税(10%)の合算 別途、所得金額に対して復興特別所得税(2.1%)がかかります

330万円 × 10% – 97,500 = 232,500円(給料の税金も含めた所得税)

コチラが確定申告で申告する所得税になります。

サラリーマンの場合は、給料分は会社で所得税を支払っているので、ここから海外FXの割合分を自分で支払うことになります。

住民税は基本的に申告する必要がなく、確定申告をすれば市町村に情報がいき、市町村で住民税を計算して請求書が来ることになります。

住民税は「10%+均等割5,000円」が通常ですが、市町村によって多少違い、控除も所得税とは少し違うので、ここでは割愛します。

税額控除を引く

最後に税額控除を引いていきます。税額控除は「所得税からそのまま引けるもの」となり、所得税から直接控除することができます。

主に利用することが多いのは住宅ローンを借りた場合の「住宅借入金等特別控除」が多いです。

住宅借入金等特別控除は最大で40万円、中古を個人から買った場合は20万円の控除を受けることができ、所得税を大きく減らすことができます。

必ず申告するようにしましょう。

参考:No.1200 税額控除

以上で海外FXの税金計算は完了です。

確定申告の手続きや申告方法は以下のページを参考にしてください。

海外FXの税金計算でよくある質問

海外FXの税金計算に関するよくある質問です。ぜひ参考にしてください。

- 海外FXの利益は何所得で計算すれば良いですか?

- 雑所得の総合課税で計算をしてください。

- 海外FXは先物取引に係る雑所得等ではないですか?

- はい、違います。海外FXは総合課税の雑所得になり、累進課税となります。

- 海外FXの税金は最大でいくらになりますか?

- 海外FXの税金は最大で所得税45%、住民税10%になります。

- 海外FXの利益が20万円以下でも確定申告をする必要がありますか?

- いいえ。年間利益20万円以下は確定申告が不要です。しかし住民税の申告は必要になるので、市区町村に提出が必要です。

- 海外FXの利益は年末調整できませんか?

- はい、年末調整はできないので、確定申告をする必要があります。

- 税金が発生するタイミングはいつですか?

- 利益を確定したタイミングになるので、約定した時に税金が発生します。出金のタイミングではありません。

- 海外FXの確定申告には何の書類が必要ですか?

- 会社からの源泉徴収票、マイナンバーカード、海外FXの年間取引報告書、各種控除証明書、経費等の領収書が必要になります。

- 海外FXのボーナスは税金の対象になりますか?

- 現金にならないボーナスは税金の対象外です。ただ、ボーナスが現金になったタイミング(クレジットが残高になった時)に税金はかかります。

- 海外FXの税金が会社にばれないようにするにはどうすれば良いですか?

- 確定申告をして申告書第二表の右下にある自分で納付にチェックを入れてください

- 国内FXと損益通算は可能ですか?

- いいえ。国内FXは先物取引に係る雑所得となるため損益通算ができません。仮想通貨や転売、アフィリエイトなどの雑市所得は損益通算が可能です。

- 海外FXは損失繰越は可能ですか?

- いいえ、できません。法人化すれば10年の損失繰越が可能になります。

- 税金対策をする方法を教えてください。

- 経費を多くするために経費や控除を増やす方法を検討してみてください。

- 海外FXで1000万円以上の利益が出た場合はどうすれば良いですか?

- 法人化することで税率を下げることができるので会社設立をしてください。

- 税金を払わないで済む抜け道はありますか?

- 海外移住をして投資に対する税金がかからない国に行ってください。国内に居住しながらの脱税は難しいと思います。

- 海外FX業者から出金しなければ税金はばれないのではないですか?

- 業者への入金記録が一切残っていなければばれない可能性がありますが、海外FX業者のライセンス先の国がCRS制度に加入しているか確認してください。おすすめはしません。

コメント

はじめまして

後藤と申します。

こちらのブログ記事

わたくしどものブログにリンクを貼って紹介させていただいてもいいでしょうか?

オンラインサロンは、昨年12月下旬より始まりましたので、まだ200人ほどの小さなサロンです。

よろしくお願いいたします。

ご連絡ありがとうございます。

ぜひお使いください。

活用して頂ければと思います。

よろしくお願い致します。

初めまして、斎藤と申します。

今年初めてプラスで終われそうです。

素人質問で申し訳ないのですが

納めるのは『内、海外FXの所得税・住民税』でしょうか?

会社員の収入:450万円

海外FXの取引利益:150万円

所得税 280,000円 (内、海外FXの所得税 91,000円

住民税 359,000円 (内、海外FXの住民税 116,000円

納めるのはどちらでしょうか?

91,000+116,000=207,000

280,000+359,000=639,000

よろしくお願い致します。

税務署の方に聞いたところ、

「会社員の収入 + FXの収入から税額が計算された後、会社員の収入からの税額が引かれた分を納めることになります。」と仰られました。

とても参考になりました。

感謝します。

はじめまして、こちらありがとうございます。税制に詳しくないので、とても参考になります。

ひとつ教えて下さい。こちらのシステムで、ふるさと納税で得する上限額はどのように読み取ればよろしいでしょうか。

「生命保険、個人年金、介護保険、地震保険料を控除した場合」の所得税+住民税と、「さらに、ふるさと納税(寄付金控除)を控除した場合」の所得税+住民税の差額という理解であっていますでしょうか。

素人質問で申し訳ございません。

コメントありがとうございます。

その理解で大丈夫です。よろしくお願いします。

ありがとうございました。今後もまた教えて下さい。宜しくお願いします。

会社員の収入を100万、他をすべて0にして計算したところ、

手取り収入が約30万円となりました。

これはなんだか引かれすぎな気がします。

本来であれば

80万円以上は残ると思いますが…

すみません。不具合があったので、修正致しました。

現在、正しい計算ができる状態になっています。ご迷惑おかけしましたm(__)m

教えて下さい。

当方、サラリーマンで、年収が1500万円くらいなのですが、

海外FXの利益を足すと1800万円を超えそうです。

そうなると、税率が上がると思うのですが、その場合、

給与所得分も追加の税金を確定申告事に支払うことに

なるのでしょうか。

お世話になっております。

海外FXの所得が300万円の場合、300円に対して税金がかかります。

(会社の分の税金は会社で源泉徴収として支払っているため、2重で払うことにはなりません)

300万円の税率は、合計所得1800万円とすると40%となります。

お世話になります。

サラリーマン年収630万円

海外fx利益現時点で30万円

初めて利益が出て税金の事を考えるようになりこちらのサイトに辿り着きました。計算式はありがたいと思いいれてみましたが、

所得税277300円(内.海外fxの所得税16900円)とでました。

fx利益は自分で確定申告するのですが、30万の利益で277300円の税金を払う事にはならないですよね?16900円ですね。サラリーマンの所得分は給料から引かれてますし。

何人か同じ質問をしてましたが、少し不安で。

ちなみに例えば21万円の利益で、利益以上に税金を払うようなことにはなりませんよね?

ご連絡ありがとうございます。

そうです。(内.海外fxの所得税16900円)が確定申告後に支払う所得税となります。

(所得税277300円はサラリーマンと海外FXを合わせた金額となっています)

少々分かりにくかったですか…。すみません。

ちなみに利益30万円であれば、経費をいろいろ含めれば10万円近く削減できると思いますので、利益20万円以下に抑えることができるかもしれません。

(利益20万円以下になれば、確定申告は不要になります)

まだ年末までの期間が長いので、今のうちに経費になるものを準備しておくと良いと思います。

参考:海外FXの節税と税金対策 高い税金を抑える方法

早々に返信ありがとうございます!

他の方のTwitterやらブログで聞いてみたものの、皆んな税金の事は詳しくは言えないので税務署に聞いてくれとの事でしたので。他のサイトの説明でもわかりにくいところもあり。分かってホッとしました。

とはいえまずは今年中にプラスで終われるように頑張ります。

そうなんですね。

今回のツールは税理士に監修して頂いたので、計算は全て合っているはずです。

(住民税はお住いの地区によって違うため、多少の誤差あり)

私自身もFPの資格を持って一般的な税金計算は可能となっていますので、

また不明点があればご連絡ください。

はじめまして。

初めて税金を納める事になりそうなので質問です。

兼業トレーダーで、

額面給与所得 360万円

海外FX収支 70万円

で計算したところ、以下のようになりました。

所得税 100,700円

住民税 213,200円

(内、海外FXの所得税 22,400円

(内、海外FXの住民税 47,500円

住民税は給与から天引きになると思うのですが、

税務署で払う金額は、どれを見ればいいでしょうか。

素人質問で申し訳ありません。

回答いただけると助かります。

お世話になっております。

税務署では所得税の申告となり、住民税は確定申告書類を元に、市区町村で勝手に計算されて納付書が来ます。

税務署で支払う訳ではありませんが、確定申告後に届く納付書に従って22,400円を振り込みます。

住民税は、確定申告で「自分で納付」にマルを付けていれば市区町村から自宅に納付書が届くので、それに従って47,500円を支払いします。

お世話になります。

最近数字を入れても機能しなくなっております。

活用させて頂いているので、改善お願い致します

お世話になっております。ご連絡ありがとうございます。

今、私の環境で確認したところでは数字を入れても動いているようです。

お手数かけて申し訳ありませんが、一度、キャッシュのクリアをして頂くことは可能でしょうか。

(パソコンの場合はCtrl+F5を同時押し、スマホは「閲覧履歴データを消去する」など)

パソコンはGoogleChrome、スマホはGoogleChromeとSafariは確認しました。

キャッシュをクリアしても動作が変な場合、もう少し詳しく教えて頂けると助かります。

(使用環境と具体的な症状:空欄に数字が入力できない。数字を入力しても、下の税金が表示されない。など)

よろしくお願い致します。

税金の面で海外FXは非常に不利であることがすごく伝わる計算ツールですね。

安定して毎年数千万円~の収益を上げることができるようなプロトレーダーは法人化必須だね。

ちなみに、海外FXのスプレッドは経費にならないかもしれませんが、ゼロスプレッド口座等で取引の度にかかってくる「手数料」については経費で落とせますよ。

いつもすぐに返信して頂き感謝致します。

今数字を入れたところできました。

スマホで見てるのでもしかしたらこちらがおかしかったかもしれません。

ありがとうございました。

そうですか。良かったです☆

今後ともよろしくお願い致します。

はじめまして。

兼業トレーダーなのですが、今年始めて利益が20万超えそうなので確定申告の方法について調べていました。

一つ教えていただきたいのですか、経費の通信料やVPSの料金などは申請するに当たり領収書や通帳の引き落としのコピーなどが必要になってくるのでしょうか?

ご連絡ありがとうございます。

基本的に確定申告で証明書類の提出は必要ありませんが、もし今後、税務署が入った時に提出が必要になります。

①通帳やWEB明細の引落の情報と、②領収書や請求書などの書類が必要です。

紙で印刷しておいても良いですが、データとして何かに保存しておいても大丈夫です。

返信ありがとうございます!

わかりました。誰に質問したらいいのかわからなかったので、とても助かりました。

またわからないことなどあれば教えて下さい。

お世話になります。

いつも親切に答えていただいてるので、また頼らせていただきます。

副業で海外fx(xm)してるのですが、最近仮想通貨も取引できるようになり運良く100万近く利益がでました。

収益表には為替と同じように表示されてます。

税金はfxと同じように考えてかまいませんでしょうか?

仮想通貨は利益が出た時点で税金が発生するとか聞いた事があったのできになりました。

よろしくお願い致します。

お世話になっております。ご連絡ありがとうございます。

仮想通貨取引も雑所得なので、海外FXと同じ税区分になります。

雑所得内であれば、損益通算も可能です。

仮想通貨も海外FXも確定利益に対して税金がかかり、個人の場合は含み益に対しては税金はかかりません。

(法人の場合は決算期末時に保有する仮想通貨に対して損益計上をする必要があります。)

ただ、例えば円でビットコインを保有していた場合、ビットコインを使ってイーサリアムに交換した場合、

イーサリアムを交換した時点で確定利益として税金がかかるので、仮想通貨を使って他の仮想通貨に交換する時は注意が必要です。

いつも親切に返信ありがとうございます!

よく分かりました。

xmさんの損益表の通り確定申告すればいいのですね。

またよろしくお願い致します。

ご質問させて頂きます

兼業なのですが給料からは雇用保険、住民税、所得税しか天引きされておらず

国民健康保険と国民年金は自分で支払いしております

これで海外FXの利益が240万程、給料が280万程度の場合、

確定申告にて単純に40~50万程を支払えば終わりでしょうか?

それとも来年度の国民健康保険の支払い額が増えてしまうのでしょうか(総収入に対して10%?となると国保が今の倍の値段になってしまう?)

年末に会社で年末調整をしているならFXの利益に対して計算して約20%位を納税すれば

国保とかは気にしなくても大丈夫なのでしょうか?

お忙しいとは思いますがご回答頂けたら幸いです

宜しくお願い致します

ご連絡ありがとうございます。

当シミュレーションはサラリーマンを対象にしているので、社会保険での計算となっています。

国保には非対応で申し訳ありませんが、前年の収入が上がると翌年の国保の料金も上がってきます。

(所得税や住民税も上がります)

国保になっている理由が分かりませんが、もし給与所得ではなく事業所得などの場合、小規模企業共済の加入は可能です。

(給与所得の場合は小規模企業共済は加入不可)

このままだと所得税、住民税、国保など上がってきますので、経費や控除などを今のうちに見直して、

年払いできるものは年払いをしたり、経費にできるものはしっかりと計算をしておき、課税所得を減らすようにするのをおすすめします。

返答頂きありがとうございました。

当方給与所得ですので、、やはり対策としては

①経費として計上出来そうなモノは全て計算しておく事(税務署でそれが通るかは別として)

②来年確定する国保を年払い一括で支払い、少しでも割引きをきかせること

③控除(ふるさと納税、配偶者控除?など)出来そうなものはなんとかやってみる

という事ぐらいしかなさそうですね。ありがとうございました。

ちなみにこの場合だと海外FXの場合、※総所得?がいくらを境に税率(住民税、所得税)が30%以上になっていくのか心配でもあります。

※年内利益をいくらまででおさえた方がいいのか(出来れば20%ギリギリに抑えたい)、もし詳しくわかればご教授頂けたら幸いです。

そうですね。あとは家賃やスマホ代金・通信費などの一部は経費にできますし、外食費も会議費として計上できると思います。

コチラに節税方法のページがあるので、良ければ参考にしてください。

https://nagoweb.co.jp/fx/tax3/

所得税や住民税は給与所得との合算になるので、20%以内に抑えられるかは分かりませんが、

課税所得が695万円以下であれば20%となるので、経費や控除を最大に利用すると良いと思います。

お忙しい中ご返答頂き感謝致します。

ありがとうございました。

お世話になります。

➀基礎控除48万円とは「経費が認められる額の枠」という認識なのでしょうか。

それとも48万円は問答無用で所得額から引かれる、という認識なのでしょうか。

➁かつ、海外FXの税率にある195万円を超え330万円以下での控除額9万7,500円とは海外FXの利益に対して9万7500円まで経費が認められる、といった旨なのでしょうか…(つまり48万+9万7500円分が問答無用で所得額から控除される…?)

➂当方、大学生でして

アルバイト給与収入:165万円

海外FX利益:120万円

↑現状上記の状態なのですが、38万円の有料ツールを購入して全額経費で落とせるものなのでしょうか(法人ではなく個人での申告となります)

今年度初めて確定申告の必要が出てきており、質問内容が稚拙かつ拙い文章で大変恐縮ですがこちらご教授頂けますと幸いです。

お世話になっております。

①基礎控除は0円~48万円の収入の場合は税金がかからない控除枠となります。

(経費が認められる枠ではありません)

アルバイトの場合、103万円を超えると税金がかかると聞いたことがあると思いますが、

・基礎控除:48万円

・給与所得控除:55万円

48万円+55万円=103万円

この金額までは税金がかからない仕組みとなっています。

②まず、所得税の控除については、計算が簡単になるための金額となっています。

◆195万円~329万円の控除97,500円について

【正しい計算】

1,000円~1,949,000円までが5%

1,950,000円以上が10%

このように計算をすると面倒のため、

195万円×5%=97,500円となり、

計算を簡単にするための金額となります。

(経費として使える金額のことではありません)

参考:国税庁 給与所得控除

③計算方法

◆アルバイトの給与所得

収入165万円ー所得控除56万円=109万円(給与所得)

◆海外FXの利益:120万円

◆経費があれば差し引く

◆課税所得:109万円+120万円ー基礎控除48万円=181万円

(その他、控除があれば差し引く)

所得税:181万円×10%ー97,500円=83,500円

このような計算になります。

海外FXの利益120万円に対しては、確定申告が必要になります。

減価償却は白色申告の場合、20万円以上は5年償却のようです。

参考:自動売買システムを複数使用して100万ほど利益が出ました。その場合の経費

お世話になっております。

こちら対応頂きまして誠にありがとうございます。今まで今一つ理解が及んでいなかった部分が鮮明に理解できました!

ps.

➂の有料ツールとは自動売買EAになります(意図としては額が大きいので減価償却をしなければならない、そもそも高額EAは経費として認められない等、不利な条件や事例等ございましたらご教授頂きたく思います)

お世話になっております。

こちら対応頂きまして誠にありがとうございます。今まで今一つ理解が及んでいなかった部分が鮮明に理解できました!

良かったです。ぜひ参考にしてください。

はじめまして、現在会社員で年収が450万ありFXの利益が180万ほどとなります!

この際にかかる所得税、住民税はFXの180万にかかると思いますが、年末までに経費としてパソコンの購入などをした場合後付けでも経費として落とせるのでしょうか?

服従するかもしれませんが

追記になります!

経費で家賃や電気代が挙げられていますが、いまいち算出方法が分かりません!

仮に月5万の家賃に住んでた場合はその内の5〜15%を経費としているのでしょうか?

電気代も同様になるでしょうか?

連投で申し訳ございません!

お世話になっております。

今年の利益は、今年の12月31日までに経費を使えば大丈夫ですよ。

ですので180万円の利益が出ているようなので、年末までにパソコンを買ったりFXに関わる経費を増やすと良いと思います。

経費計算ですが、

家賃5万円の場合、15%を経費割合にすると、

5万円 × 15% = 7,500円(1ヶ月あたりの経費)

7,500円 × 12ヶ月 = 9万円(年間の経費)

となります。

電気代5,000円、10%の経費割合の場合

5,000 × 10% = 500円(1ヶ月あたりの経費)

500円 × 12ヶ月 = 6,000円(年間の経費)

となります。

前回のお返事ありがとうございます。

内、海外FXの所得税 83,200円

内、海外FXの住民税 120,100円

計算したらこのように出ました!

実際の申告する際は市役所?にいって計算するようなやつでやって納税って感じの流れですかね?

確定申告書類は税務署や印刷で入手できます。

(市役所には住民税の申告書はありますが、確定申告書もあるかもしれません)

紙に記入する方法の場合は、すべて計算をする必要があって大変ですので、

国税庁の確定申告書等作成コーナーを使うと、計算を自動でやってくれるのでおすすめです。

入力をしていくと申告書ができるので、印刷をして税務署に郵送すれば完了です。

コチラに詳しく書いてあるので参考にしてください。

> 海外FX 確定申告の必要書類と書き方

お世話になっております!

寄付控除のふるさと納税は購入した金額をそのまま記入でよろしいのでしょうか?

お世話になっております。

確定申告で寄付金控除を記入する場合の計算方法は

「その年に支出した特定寄附金の合計額」または「総所得金額の合計額の40%」のうち少ない金額-2,000円

となります。

◆所得金額が300万円でふるさと納税が10万円の場合

100,000円-2,000円=98,000円

「総所得金額の合計額の40%」の上限を超えなければ「寄付金額-2,000円」を計算して記入するだけで大丈夫です。

突然の質問失礼します。

昨年FXを始め、21年は国内FXで20万以内の所得だった為住民税の申請のみでした。

今年海外FXを始めようと思っていますが、国内FXは(先物取引に係る雑所得)

海外FXは(雑所得)という事で損益通算出来ないとのことですが、

年内国内FXでプラス15万、海外FXでプラス15万であった場合は合計30万と見なし確定申告が必要なのか、別々に考え確定申告は必要無いのかどちらでしょうか?

お世話になっております。

国内FXの利益が15万円、海外FXの利益が15万円の場合は合計30万円になるので確定申告が必要になります。

確定申告は1人に対して1回ですので、別々に確定申告を提出することはありません。

国内FXは「先物取引に係る雑所得」ですので確定申告書B 第三表の「先物取引」の箇所に記載し、

海外FXは総合課税の雑所得なので、確定申告書B 第一表の雑(その他)の箇所に記載します。

年間利益20万円以上で確定申告が必要なので、経費をいろいろと確認して、利益が20万円以下になれば確定申告は不要となります。

トレードに使ったスマホの通信料や家賃など、私生活との割合(按分)で経費にできるので、頑張れば利益を20万円以下にできるかもしれません。

追伸です。

当たり前とは思いますが、

国内、海外共にプラス20万以上の場合も別々に確定申告を行うのでしょうか?

宜しくお願い致します。

御返事有難うございます。

解らないことばかりで大変勉強になりました。

また色々ご教授ください、有難うございました。

はじめまして。計算ツールを使用させて頂いたのですが、個人的な問題かわかりませんが

ツールがバグってて計算が全然違うのですが、、、ご確認が対応お願い致します。

ご迷惑おかけして申し訳ありません。

もし可能でしたら、バグった画面をスクリーンショットを撮って送って頂くことは可能でしょうか。

私の方で見ると正常に計算できるのですが、お使いのブラウザは何になりますか?(ChromeやSafariなど)

もし可能でしたら別のブラウザで試して頂くことは可能でしょうか。

はじめまして。計算ツールを使ったのですが、e-TAXでの徴収金額とそれなりの差でました。何か間違いがあるのでしょうか。

年収:約630万円

海外FXでの収益:約870万円

費用:約35万

ふるさと納税:約26万円

シミュレーションでの計算

所得税 2,080,000円 880,000円

(その内,海外FXのみの所得税 1,340,000円 (その内,海外FXのみの住民税 570,000円

実際のe-Taxでの納税額:約200万円。

海外FXのみの所得税を(約135万円)だと思っていたのですが、やっぱりその内~の金額ではなく、所得税が支払い金額ってことですかね・・・。

お世話になっております。

確定申告で表示される所得税は、給与所得も含めた所得税が表示され、海外FXのみの所得税が表示される訳ではないです。

ですので、計算上そこまで違いはないと思いますが…。

お世話になっております。

ご連絡ありがとうございます。勘違いしておりました・・・。

納税は給与所得も含めた額が必要ということですね。

サラリーマンなどの給与所得の場合は、既に会社にて源泉徴収されているので、差額分のみ支払う形になります。

確定申告では給与所得も含めて表示されるので、分かりにくいですね。

コダックさんの質問に引き続いての質問なのですが、

>サラリーマンなどの給与所得の場合は、既に会社にて源泉徴収されているので、差額分のみ支払う

「差額分」は確定申告書のどこに記入するのでしょうか?

お世話になります。ご連絡ありがとうございます。

確定申告は給与所得も含めた金額を申告するので、海外FXだけの金額は記入しません。

確定申告で「自分で納付」にマルを打つと、海外FXの分だけ計算されて自宅に住民税の納付書が届く形になります。

返信ありがとうございます。度々の質問で申し訳ありません。

住民税は海外FXの分だけ計算された納税書が届きましたが、

>確定申告は給与所得も含めた金額を申告する

と回答いただいたように、「所得税」の納付は海外FXでの所得だけでなく、給与所得も含んだ金額で計算されています。

こちらの「差額分のみ支払う」には、確定申告書のどこに「差額分」を記入するのでしょうか?

お世話になります。説明不足ですみません。

所得税の納付についても、足りない分は自宅に請求書が届きます。

確定申告はあくまで1人の個人全体の所得税の申告になるため、給与と副業を別で申告するという概念はありません。

納付済みの給与分を差し引いた所得税の割り出し方は不明のままですが、、、

度々の質問にもかかわらず即回答いただき、ありがとうございました。