海外FXで利益が出た場合は確定申告をして自身の税金を申告する必要があります。

このページでは、確定申告についての解説と、実際の確定申告書類の書き方について画像付きで分かりやすく紹介して行きます。

今回は国税庁のホームページに直接入力するやり方で説明して行きます。

・海外FXの税金と確定申告 利益の納税と税率

↑ 動画で確定申告書の作り方を解説しているので参考にしてください。

- 確定申告の期間は翌年の2月16日から3月15日

- 確定申告の計算方法

- 確定申告の必要書類

- 確定申告の書き方・確定申告方法

- 海外FX 確定申告を国税庁のホームページで入力する

- ①国税庁のホームページ → 作成開始

- ②e-Taxがない場合は「印刷して書面で提出」を選択

- ③所得税をクリック

- ④次へ進む

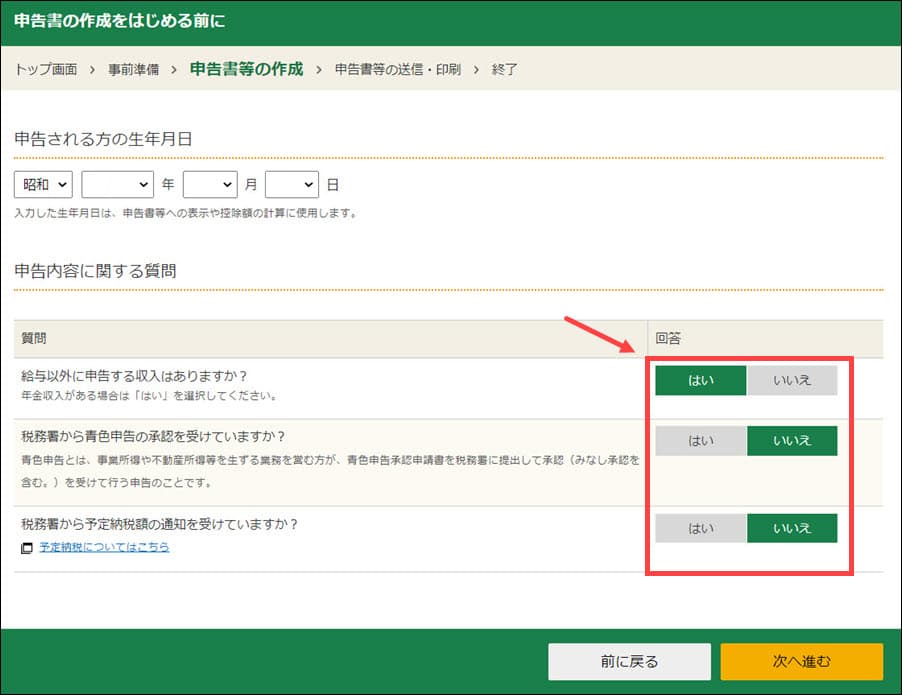

- ⑤生年月日と申告内容に関する質問

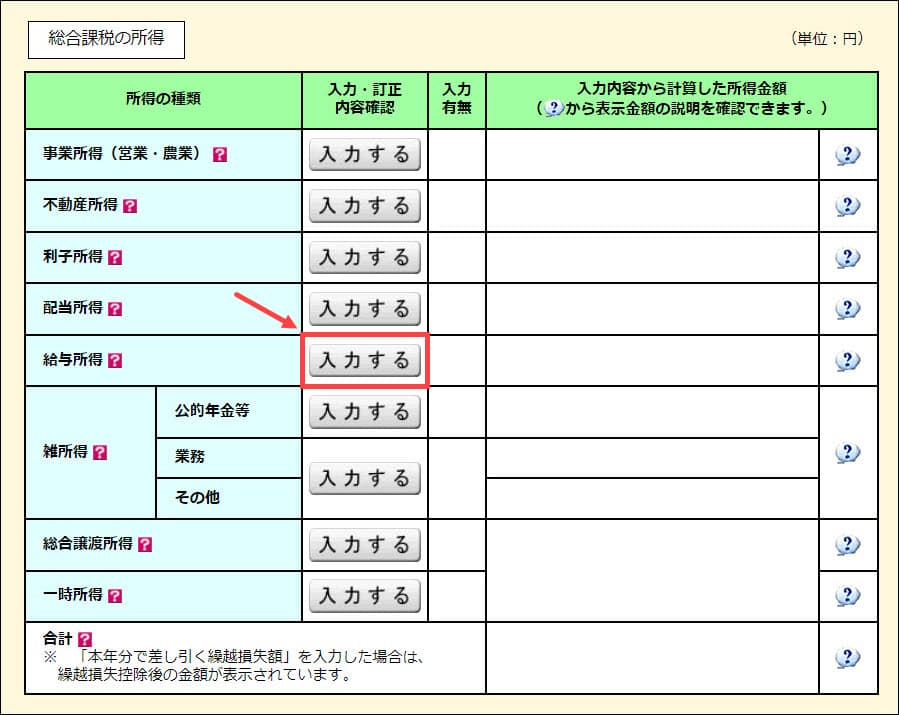

- ⑥サラリーマン(会社員)の方は給与所得を入力する

- ⑦源泉徴収票に従って入力する

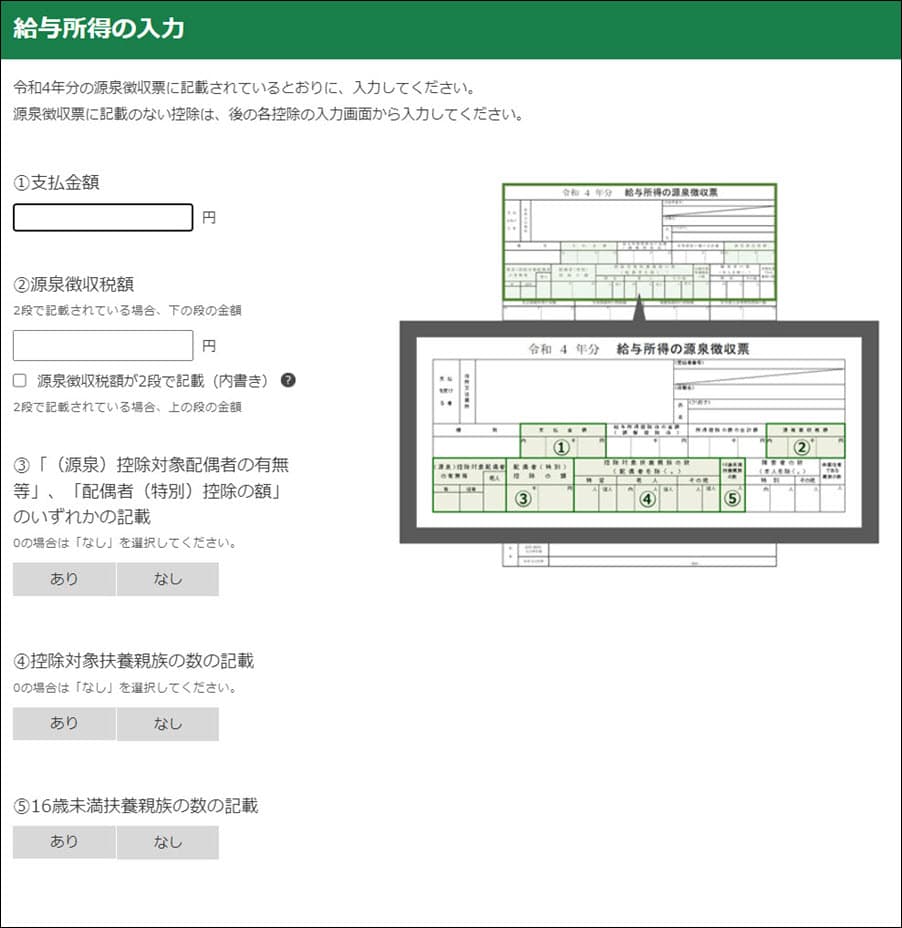

- ⑦-①給与所得の入力

- ⑦-②所得控除の入力

- ⑦-③税額控除の入力

- ⑦-④その他の控除と住所・氏名

- ⑦-④特定支出が無ければ次へ

- ⑦-⑤配偶者控除の入力

- ⑧雑所得のその他をクリック

- ⑨海外FXの収入金額と経費、住所と名称

- 海外FX業者の住所と名称

- ⑨業者ごとに所得を入力

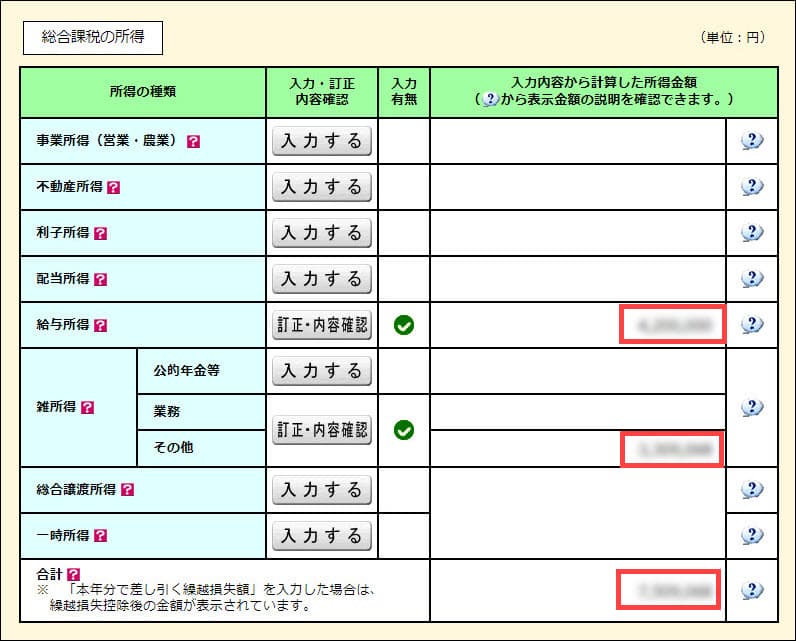

- ⑩総合課税の所得

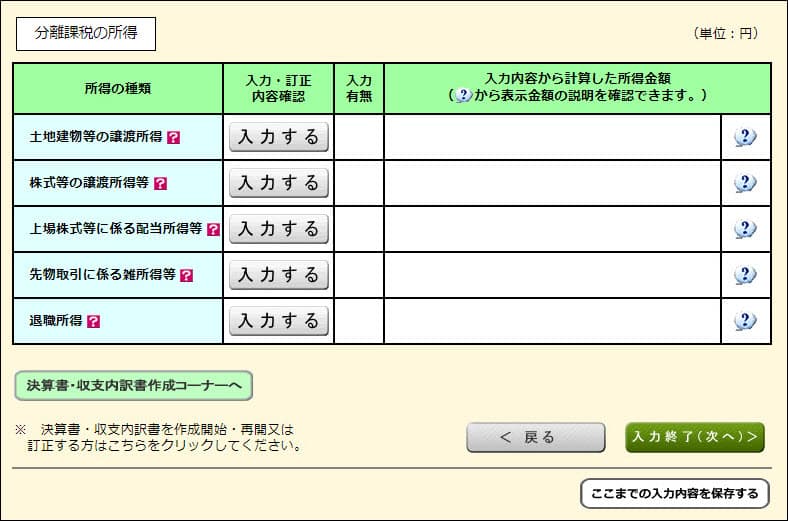

- ⑪分離課税の所得

- ⑫所得控除

- ⑬税額控除

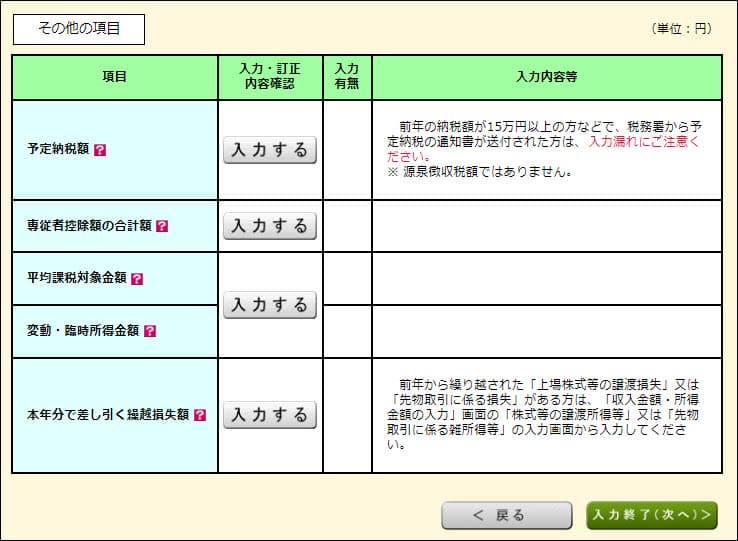

- ⑭その他の項目

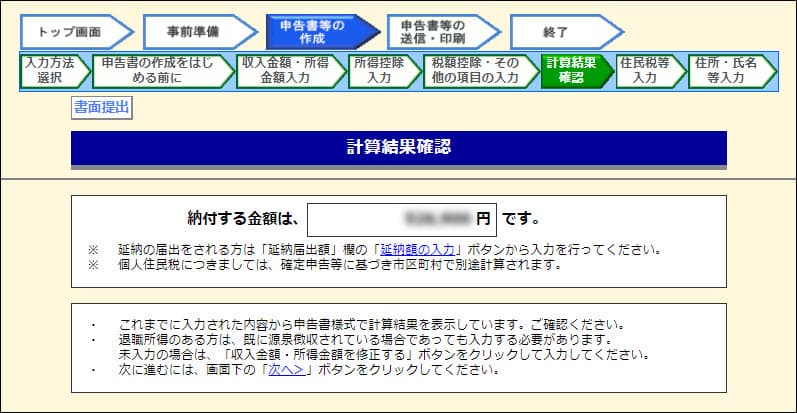

- ⑮所得税額が表示される

- ⑯住民税の入力

- ⑰振替依頼書を作成

- ⑰-②住所と金融機関を登録する

- ⑱マイナンバーを入力

- ⑲帳票表示・印刷をクリック

- ⑳会社にばれたくない人は「自分で納付」に丸を打つこと

- ㉑必要書類を貼り付けて税務署へ送る(持ち込みOK)

- 海外FXの確定申告でよくある質問

- 海外FXの確定申告まとめ

確定申告の期間は翌年の2月16日から3月15日

| いつからいつまでの分を申告するか | 確定申告の時期 |

|---|---|

| 1月1日~12月31日 | 翌年2月16日~3月15日 |

参照:確定申告の期間はいつ?期限はいつまで?遅れた場合はどうなる?

確定申告のタイミングは基本的に2月16日~3月15日頃になります。

1月1日~12月31日までの利益を、翌年の2月16日~3月15日に税務署に申告をします。

その後、所得税は5月31日までに支払い、住民税は6月、8月、10月、翌年1月の4回に分けて支払う必要があります。

税金発生のタイミングは利益確定

海外FXの税金が発生するタイミングは「利益確定」した時にかかります。

含み益の状態では税金はまだ発生しません。また「出金するタイミングで税金がかかる」のは間違いなので気を付けましょう。

その他、「出金できるボーナス」や「キャッシュバックサイトで得た利益」も確定申告の対象となります。

出金できないボーナスは「実際のお金ではない」ため確定申告の対象にはなりません。

- 決済したポジションに対して税金がかかる

- ボーナスに税金はかからない

- 決済していないスワップポイントには税金がかからない

- 出金できるボーナスに対しては税金がかかる

- キャッシュバックサイトで得た利益は税金がかかる

サラリーマンは利益20万円を超えると申告が必要

参照:国税庁 No.1900 給与所得者で確定申告が必要な人

サラリーマンなどの会社員は、海外FXの利益20万円から納税が必要になります。

売上ではなく「利益」となるため、経費分を引いて20万円に満たない場合は確定申告が不要となります。

個人事業主は48万円を超えると申告が必要

主婦など給与所得者ではない個人事業主は利益48万円を超えた場合に確定申告が必要になります。

48万円は基礎控除の額となり、利益48万円までは基礎控除により税務上は利益がなかったものとなります。

確定申告の計算方法

確定申告の計算方法については、非常に長くなるので別ページで解説をしています。

以下に計算方法をざっくりと紹介しますが、しっかりと計算する場合は別ページの内容を参考にしてください。

例

給与所得控除後の金額:500万円

海外FXの年間利益:100万円

経費:30万円

給与所得控除後の金額500万円 + FX利益100万円 – 経費30万円 = 570万円(所得金額)

(570万円 × 税率30% – 控除額427,500円)× 1.021%(復興特別所得税2.1%を加算)= 1,309,432円

1,309,432円 – 会社員の支払う税金 = 海外FXの税金

例

海外FXの年間利益:500万円

経費:50万円

FX利益500万円 – 経費50万円 = 450万円(所得金額)

(450万円 × 税率30% – 控除額427,500円)× 1.021%(復興特別所得税2.1%を加算)= 941,872円

税金計算ツールを使えばざっくりした税金が分かる

だいたいの税額をしりたい場合は、海外FXの税金計算ツールを使って計算するのがおすすめです。

確定申告ではしっかりと計算する必要がありますが、現在の税金額を知りたい場合やふるさと納税の限度額を知りたい場合など、ざっくりした税額を知りたい時に使ってください。

海外FXの税率は所得税が5%~45%

| 所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 50% | 2,796,000円 |

| 4,000万円超~ | 45% | 4,796,000円 |

住民税は別途約10%かかります

海外FXの税率は累進課税となるため、稼げば稼ぐほど税率が高くなります。

330万円までの利益までは国内FXよりも税率が有利になりますが、それ以上の利益は国内FXよりも高くなります。

この所得金額は「本業の利益も含めて」となるため、働いている人は330万円はすぐに超えてしまいます。

確定申告の必要書類

・マイナンバーカード(または通知カード)

・源泉徴収票(給与所得者のみ)

・各種控除証明書(社会保険料控除・医療費控除・住宅ローン控除)

・経費の領収書 ※提出義務なし

・年間取引報告書(年間損益報告書)※提出義務なし

参照:国税庁 申告手続の流れ

確定申告にはマイナンバーカードのほか、源泉徴収票(サラリーマン)や各種控除の証明書の提出が必要です。

経費の領収書や年間取引報告書(MT4で出力できる)は提出義務はありませんが、7年間保存しておく必要があります。

(税務署に入られた時の証明になります)

確定申告用の年間取引報告書をMT4からダウンロードする

まずは1年間の年間の損益を準備して行きます。

損益を1トレードずつ計算すると非常に大変なので、MT4の年間取引報告書をダウンロードしましょう。

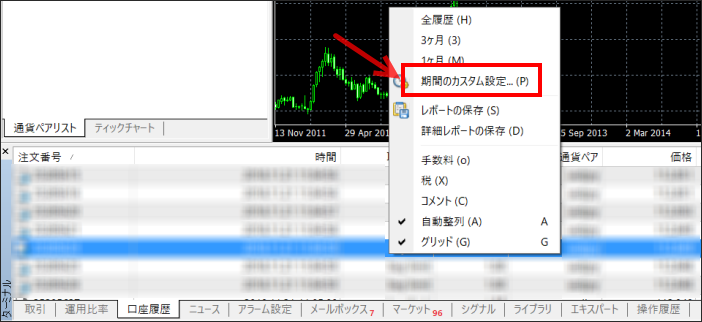

①MT4 → ターミナルウィンドウ → 口座履歴

MT4を開いて、「ターミナルウィンドウ」から「口座履歴」をクリックしましょう。

②ターミナルウィンドウ右クリック → 期間のカスタム設定

ターミナルウィンドウ内で「右クリック」して「期間のカスタム設定」をクリックします。

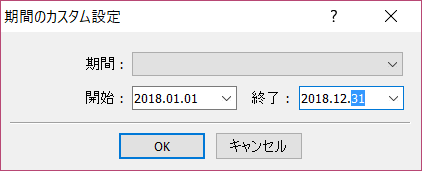

③期間を1月1日~12月31日設定

期間を「1月1日~12月31日」で設定してOKをクリックしましょう。

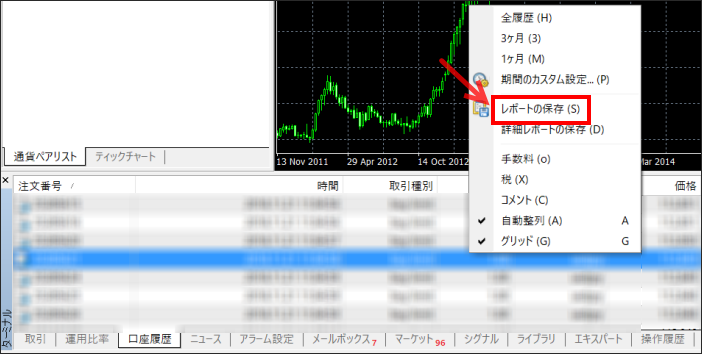

④ターミナルウィンドウ内で右クリック → レポートの保存

ターミナルウィンドウ内で「右クリック」して「レポートの保存」をクリックします。

⑤印刷してデータを保存

年間取引報告書が発行されるので、印刷してデータで保存しましょう。

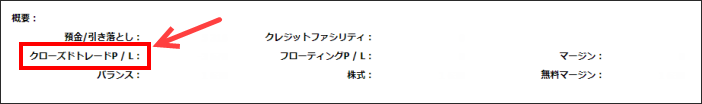

⑥クローズトレードP/Lが確定損益

1年のトレード損益はクローズドトレードP/L(Closed Trade P/L)で表示されています。

これが年間の「確定損益」となります。

これを元に確定申告に使います。

損失額は自己資金の範囲までとなるので、手計算をし直すかMT4年間取引報告書をボーナス抜きで計算するツールなどを使って損益計算をしてください。

口座ごとにダウンロードする必要があるため、複数口座でトレードしている人や、複数業者でトレードしている人は1つずつ準備する必要があります。

確定申告の書き方・確定申告方法

ここからは海外FXの確定申告の書き方、申告方法について紹介して行きます。

今回は国税庁のホームページから入力して行きます。

海外FX 確定申告を国税庁のホームページで入力する

国税庁のホームページから入力する方法は非常に分かりやすいです。

e-Taxがない人でも、印刷して郵送することが出来るので、非常に便利です。

また、過去のデータを残すことができるため、2年目以降は入力が簡単になります。

①国税庁のホームページ → 作成開始

国税庁のホームページから「作成開始」をクリックして始めましょう。

過去のデータを引き継いで使う時は「保存データを利用して作成」を選択しましょう。

②e-Taxがない場合は「印刷して書面で提出」を選択

e-Taxがない人は「印刷して書面で提出」をクリックしましょう。

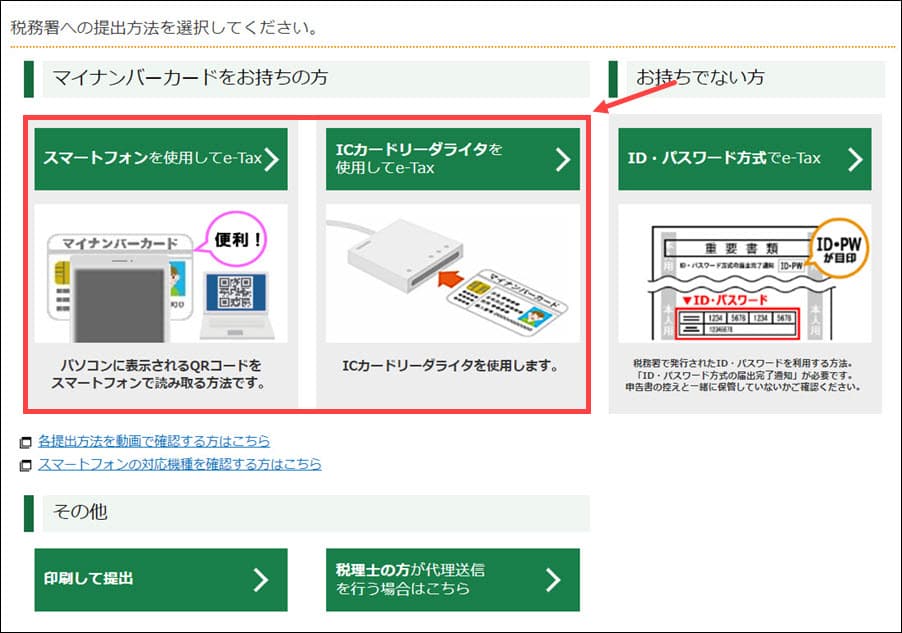

e-Taxがある場合

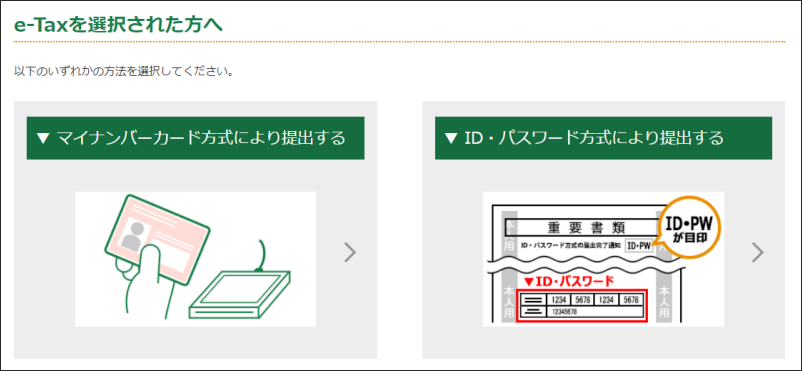

e-Taxがある人は「e-Taxで提出する」を選択します。

e-Taxは「マイナンバーカード方式」での提出方法と「ID・パスワード方式」での提出方法の2種類があります。

ID・パスワード方式での提出は、事前に国税庁でe-Taxの登録が必要になります。

e-Taxで提出すると「印刷して郵送する必要がない」のがメリットです。

③所得税をクリック

確定申告は「所得税の納税」となるため、所得税をクリックします。

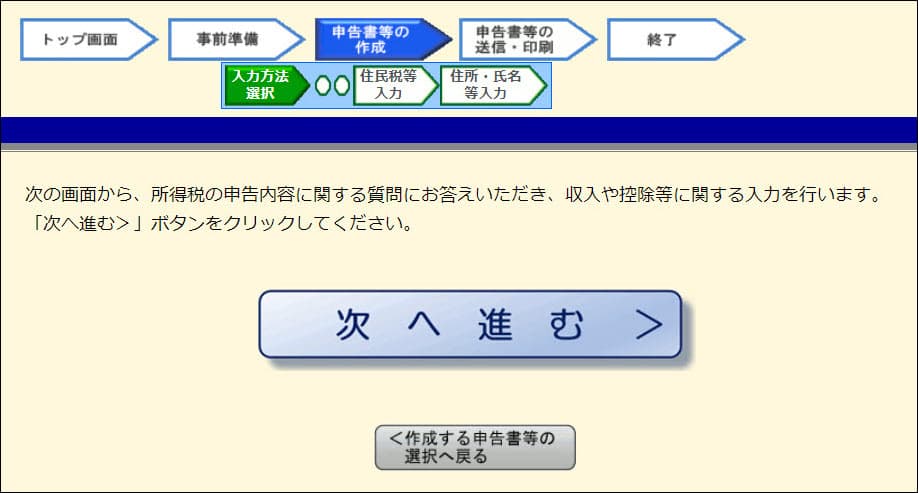

④次へ進む

⑤生年月日と申告内容に関する質問

・給与以外に申告する収入はありますか?:はい

・税務署から青色申告の承認を受けていますか?:青色申告の届出をしていない人は”いいえ”

・税務署から予定納税額の通知を受けていますか?:前年に予定納税を支払っている人は”はい”、それ以外は”いいえ”

生年月日を入力し、申告内容に関する質問に回答しましょう。

予定納税は所得税額が15万円以上の場合、翌年の分も3分の2を事前に支払う制度です。

収入が多い人だけ予定納税があるので、よく分からない人は予定納税が無かったと思われます。

⑥サラリーマン(会社員)の方は給与所得を入力する

サラリーマンやフリーター、パートなどの給与所得者は、「給与所得」をクリックして本業の収入を入力しましょう。

⑦源泉徴収票に従って入力する

源泉徴収票に書いてある通りに入力して行きましょう。

入力項目はかなり多いですが、間違えないようにしましょう。

⑦-①給与所得の入力

源泉徴収票を元に、支払金額、源泉徴収税額、控除対象配偶者の有無と額、扶養親族の数を入力しましょう。

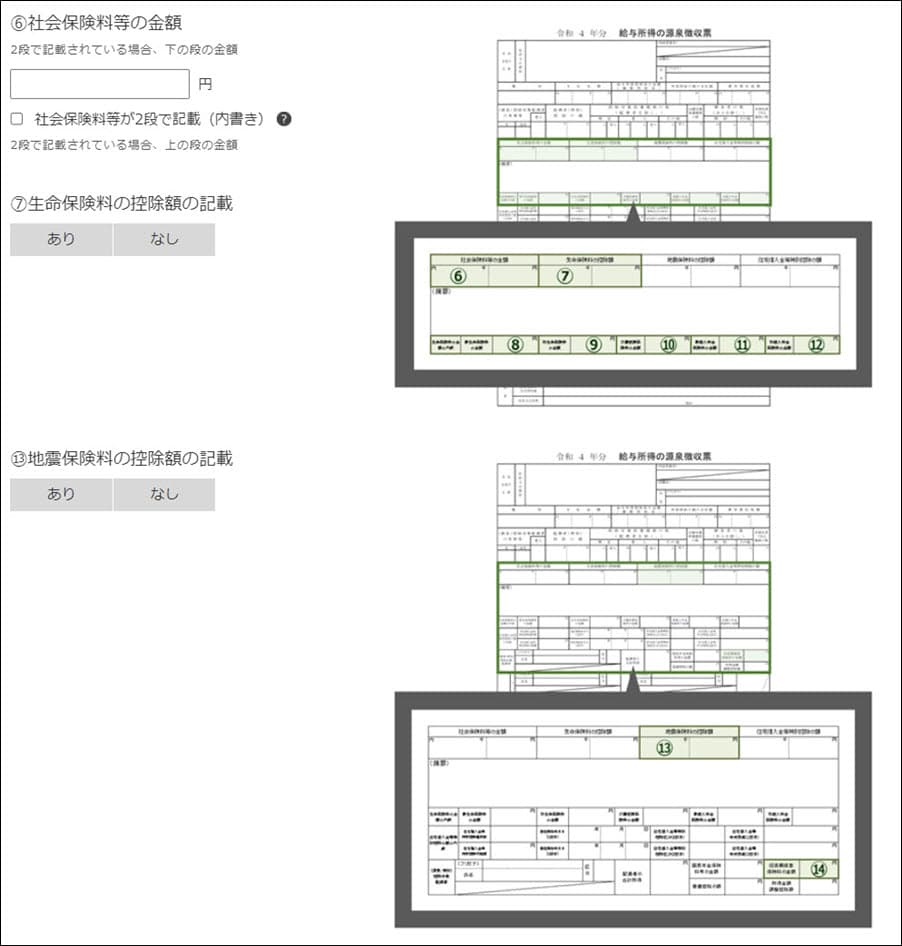

⑦-②所得控除の入力

続いて所得控除の入力です。

社会保険料控除、生命保険料控除、地震保険料控除を入力しましょう。

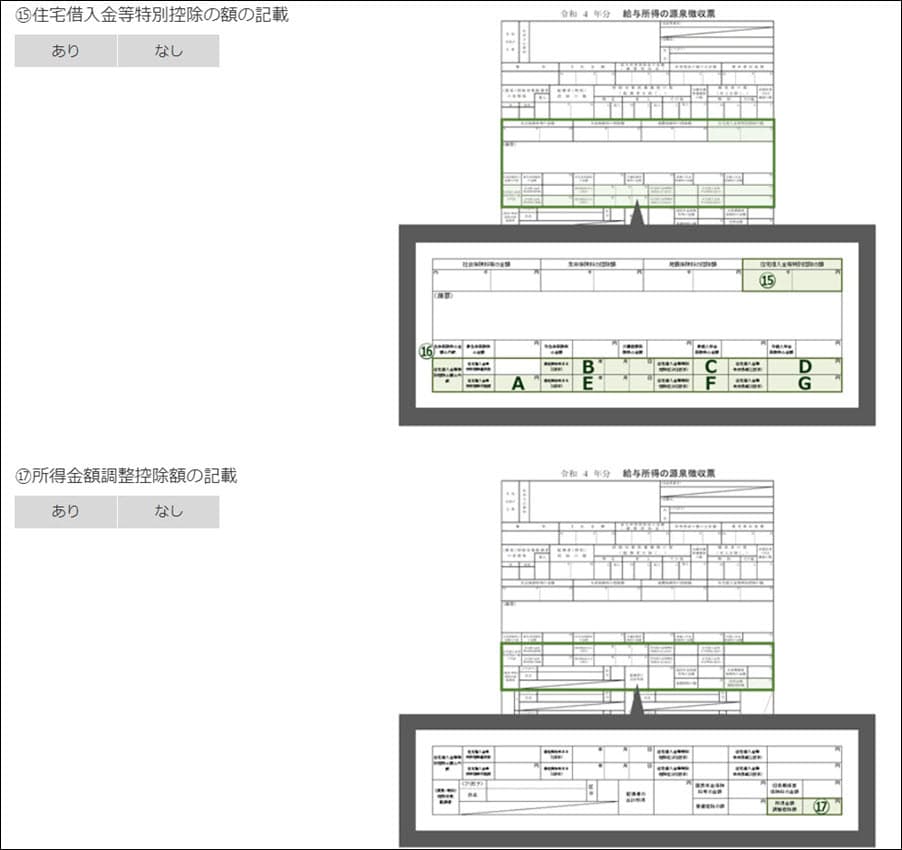

⑦-③税額控除の入力

次は税額控除の入力です。

住宅ローンがある人は住宅借入金等特別控除の入力と、調整控除がある人は入力しましょう。

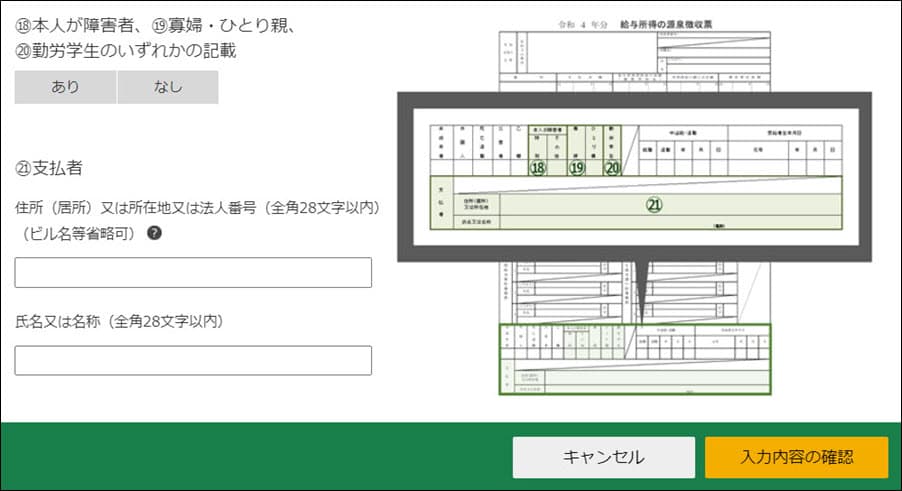

⑦-④その他の控除と住所・氏名

障害者、寡婦・ひとり親、勤労学生に該当する場合は控除を入力しましょう。

その他下は、住所と氏名を入力します。

⑦-④特定支出が無ければ次へ

これで給料に関する入力は完了です。

特定支出(給与所得者で特別な支出がある場合)は特定支出を入力します。

何もなければ「次へ」をクリックしましょう。

⑦-⑤配偶者控除の入力

配偶者控除を有にした人は、配偶者の情報を入力しましょう。

⑧雑所得のその他をクリック

雑(その他)所得の入力をしていきます。

⑨海外FXの収入金額と経費、住所と名称

・その他

・海外FX

雑所得の入力は「その他」を選択し「海外FX」と入力します。

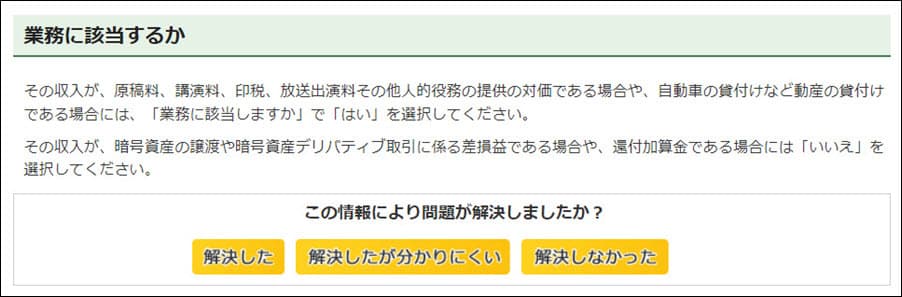

「業務に該当しますか?」は”いいえ”を選択しましょう。

「必要経費と源泉徴収税額」については、複数業者で利益がある場合は、利益の割合に応じた経費の額を入力しましょう。

業務には該当しない

海外FXは暗号資産と同じ扱いになるので、”いいえ”となります。

海外FX業者の住所と名称

| 業者名 | 会社名 | 住所 |

|---|---|---|

| XM | TRADEXFIN LIMITED | Unit E,F28,1st Floor,Eden Plaza,Eden Island,Seychelles |

| FINTRADE LIMITED | 7TH FLOOR, TOWER 1, NEXTERACOM, CYBERCITY, EBENE 72201 | |

| Exness | Exness (SC) Ltd | Office 107, 1st Floor, Waterside Property Ltd, Eden Island, Mahe, Seychelles |

| Axiory | Axiory Global Limited | No. 1 Corner of William Fonseca Street, Marine Parade, Belize City, Belize |

| TitanFX | Titan FX Limited | 1st Floor, Govant Building, Kumul Highway, Port Vila, Vanuatu |

| iFOREX | Formula Investment House Ltd | 15, Nikis st., Syntagma Square, 10557 Athens, Greece |

| HFM | HF Markets (SV) Ltd | Suite 305, Griffith Corporate Centre, P.O.Box 1510, Beachmont Kingstown, St. Vincent and the Grenadines |

| Tradeview | Tradeview Ltd | 103 S Church Street. Harbour Place, 4th floor, Cayman |

| ThreeTrader | ThreeTrader Global Limited | 1276, Govant Building, Kumul Highway,Port Vila, Republic of Vanuatu |

| TariTali | TariTali Pte, Ltd. | No. 1-3, Jalan Solaris 2, Solaris Mont Kiara, Kuala Lumpur, Malaysia, 50480 |

海外FX業者の名称と住所を記載しておきます。

住所は28文字しか入力できないので、右のほう(国名と都市の名前)くらいは入力しておきましょう。

⑨業者ごとに所得を入力

海外FXで得た雑所得は業者ごとに1件ずつ入力します。

内容を確認して次へ進みます。

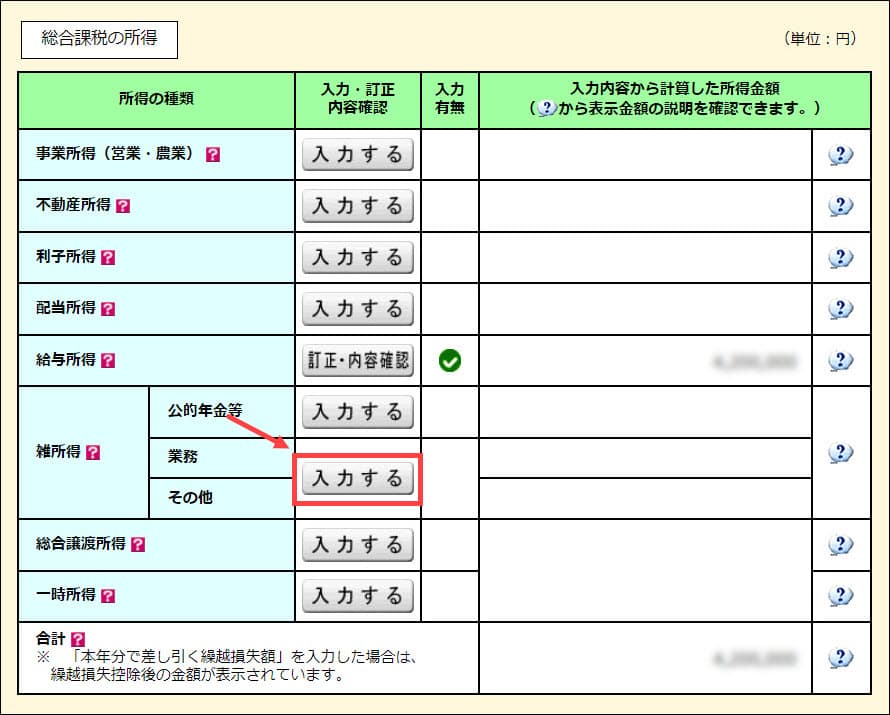

⑩総合課税の所得

給与所得と雑所得の入力が表示されるので、その他の収入がなければ次に進みましょう。

⑪分離課税の所得

分離課税は国内FXや株式投資、不動産の売買などがあれば入力します。

国内FXは「特定口座で源泉徴収あり」を選択していれば、入力不要です。

「源泉徴収なし・一般口座」の場合は「先物取引に係る雑所得等」の箇所に入力しましょう。

⑫所得控除

所得控除で入力していない箇所があれば入力します。

ふるさと納税は、寄付金控除の箇所に入力します。

⑬税額控除

税額控除は住宅ローンくらいしかないと思いますが、災害による損失が出た人や、住宅の改修をして税額控除になる場合は入力しましょう。

⑭その他の項目

その他項目は、予定納税くらいですが、白色申告で専従者控除者がいる場合は入力しましょう。

⑮所得税額が表示される

所得税額が表示されるので、次に進みます。

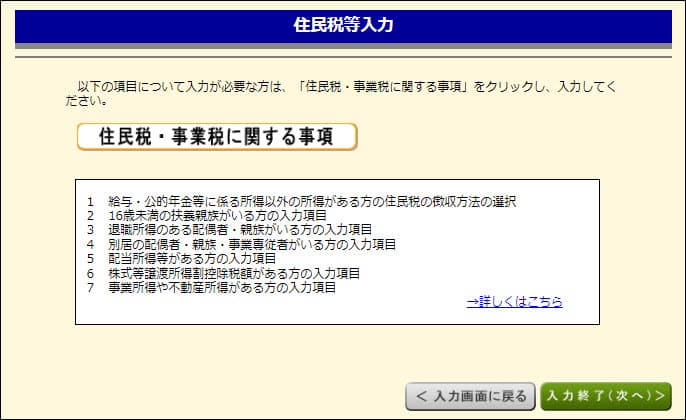

⑯住民税の入力

住民税の入力となりますが、基本的に特に何もないので次に進みましょう。

⑰振替依頼書を作成

所得税の納付方法を選択します。

クレジットカードでの支払いも可能ですが、1万円あたり82円の手数料がかかるため、還元率1%以上のカードであれば多少のメリットはあります。

今回は銀行引き落としでの手続きをするので、「振替依頼書を作成する」をクリックします。

⑰-②住所と金融機関を登録する

振替依頼書は、住所が預貯金口座の住所と同じであれば、”はい”を選択するだけでOKです。

引落しの金融機関を登録しましょう。

⑱マイナンバーを入力

最後にマイナンバーを入力しましょう。

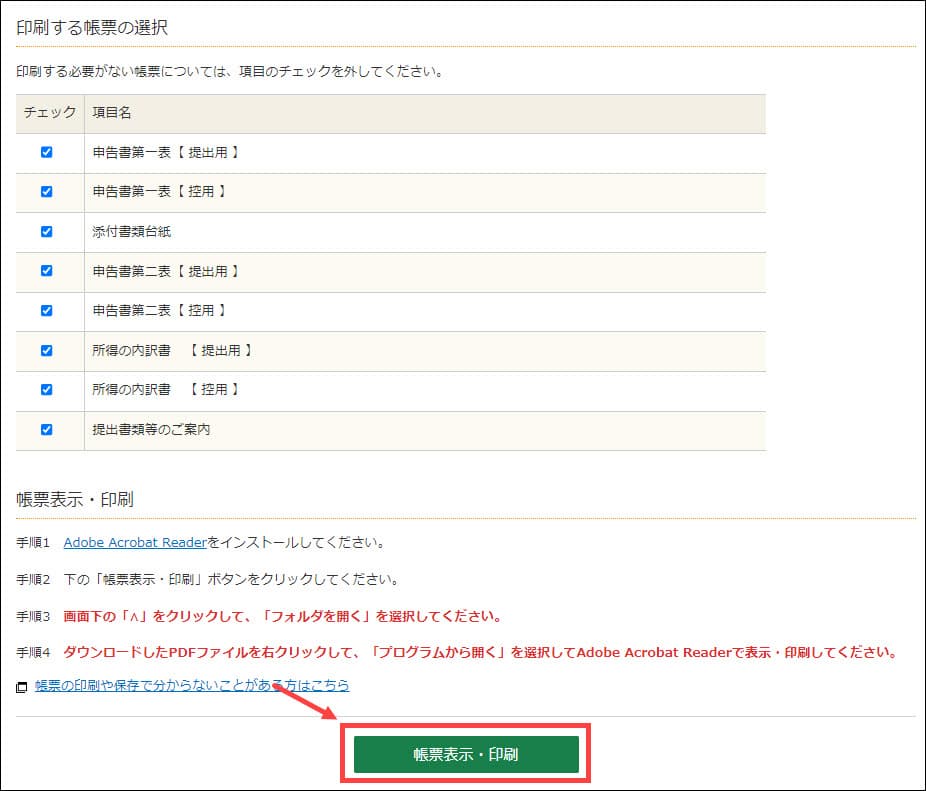

⑲帳票表示・印刷をクリック

「帳票表示・印刷」をクリックします。

基本的に全てチェックが入ったままでOKです。

そうすると、提出する確定申告書が出力されます。

これを印刷しましょう。

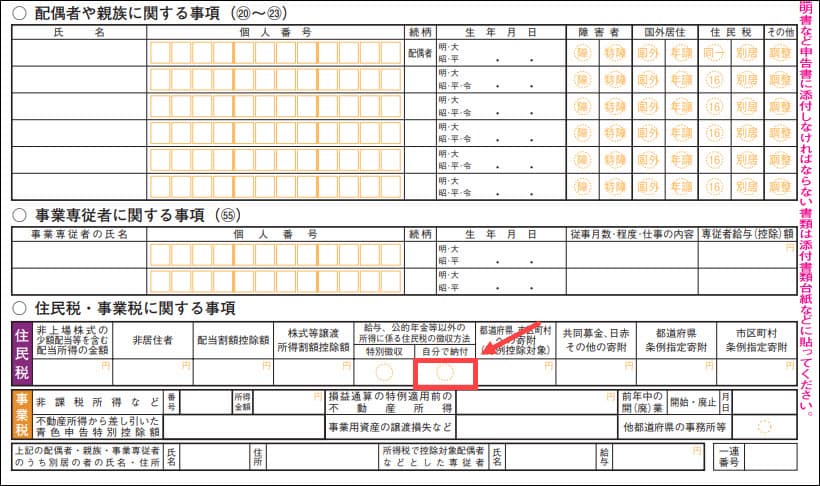

⑳会社にばれたくない人は「自分で納付」に丸を打つこと

海外FXのことを会社にばれたくない人は第二表の下にある「自分で納付」に丸を打つことを忘れないようにしましょう。

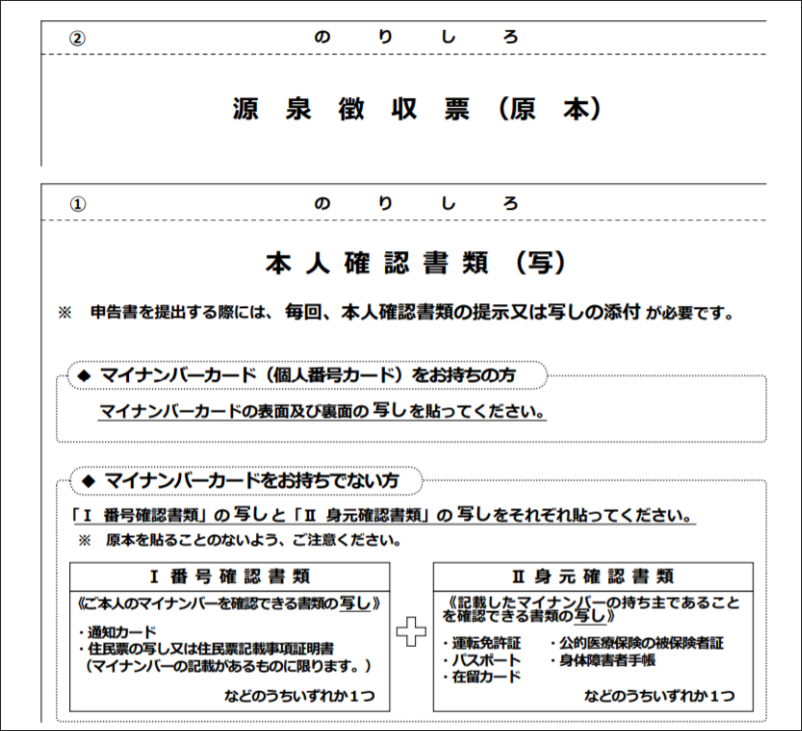

㉑必要書類を貼り付けて税務署へ送る(持ち込みOK)

最後に必要書類を貼り付けて、お近くの税務署へ郵送します。

税務署に直接持ち込んでもOKです。

3月15日までに忘れずに送るようにしましょう。

海外FXの確定申告でよくある質問

海外FXの確定申告に関するよくある質問です。ぜひ参考にしてください。

- 海外FX確定申告の必要書類は何がありますか?

- マイナンバーカード(または通知カード)・源泉徴収票(給与所得者のみ)・各種控除証明書(社会保険料控除・医療費控除・住宅ローン控除)などが必要です。

- 海外FXは確定申告しなかったらどうなりますか?

- 利益が出たにも関わらず、確定申告せずに税金を納付しなかった場合は、“重加算税”や“無申告加算税”など税金を余計に支払うことになる場合があります。

- 海外FXはいくらから確定申告が必要ですか?

- 海外FXの年間の損益がマイナスの場合は確定申告の必要がなく、サラリーマンは年間利益20万円を超えると確定申告が必要になります。個人事業主は48万円から確定申告が必要です。

- 海外FXの確定申告はいつまでですか?

- 確定申告書の提出期限は、取引した翌年の2月16日から3月15日の1か月間です。

- 海外FX確定申告の書き方・やり方を教えてください。

- 海外FXの確定申告は、手書きまたは、インターネットで提出できます。e-taxを持っていれば、ネットで提出可能です。ネットで提出する方が簡単で時間を効率よく使えるのでおすすめです。

海外FXの確定申告まとめ

海外FX確定申告の書き方と必要書類、経費をメインに紹介して来ました。

国税庁のホームページから入力すれば、2回目以降はデータを引き継げるためおすすめです。

マイナンバーの導入で、脱税はばれやすくなっているので、しっかりと申請するようにしましょう。

海外FXは累進課税のため、経費は最大限取るように努力すると良いです。

海外FXの税金の種類や税率、税金計算については別ページで紹介しているので参考にしてください。

コメント